|

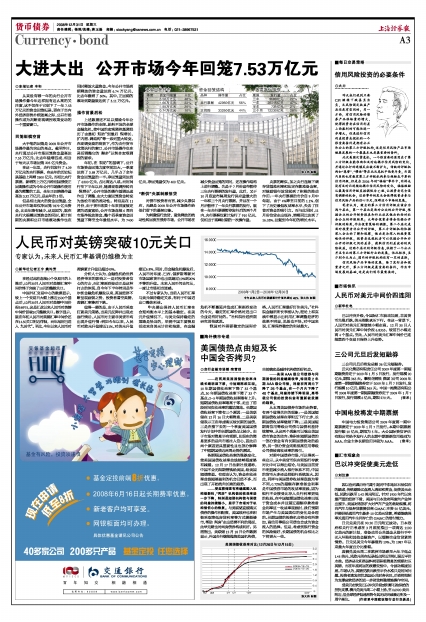

——近两周美国国债收益率曲线长端明显下移,中短端涨跌互现。10年期国债收益率下降了32个基点,30年期国债收益率下降了33个基点;2-5年期国债收益率略有上升;短期国债收益率略高于零,走出了前段时间负收益率的尴尬境地。长期国债收益率下降有三个原因:一是美联储在12月16日大幅降息,二是美联储表示正在考虑购买较长期的国债,三是在接下去的一个季度美国国债发行计划中的长期国债占比较少。由于市场对降息早有预期,且现在的降息更多的是向市场注入信心,因此后两个原因更具重要性且也部分解释了中短期国债近两周走势的原因。

各期限国债收益率的涨跌变化,使美国国债收益率曲线陡峭程度略有减缓。12月17日法新社报道称,中国不会无限期借钱给美国,给美国短债降温。有理由认为,资金在收益率曲线短端盈利的机会已经不多,而出现了开始流向长端的趋势。

——受美联储宣布将继续购入机构债影响,“两房”机构债的收益率进一步下降,特别是短期机构债与国债的利差持续缩小,显示了市场对于机构债信心的恢复。与美联储直接购买债券的操作相配套,美国政府也在积极采取降低房贷利率等方式提振楼市,帮助“两房”走出经营不利的局面,此举无疑也对两房债券构成利好。另需指出,美联储12月18日公布数据显示,外国央行继续抛售美国机构债,当前确实是减持机构债的好机会。

——美国AAA级公司债券与同期国债的利差继续收窄,特别是2年期AAA级公司债,利差在两周内下降了25个基点,在一个月内下降了40个基点,利差持续下降明显,高等级公司债的投资机会有重新被发掘的趋势。

从本周美国债券市场的走势看,有两个值得关注的现象:一是美国短期国债收益率在零附近下行止步,长期国债收益率继续下降;二是美国短期高信用等级公司债与国债利差持续缩窄。从这两个现象可以嗅出美国债市资金的动向:堆积在短期国债的一部分资金有向长期国债流动的趋势,另一部分资金则难抵高信用等级公司债较高收益率的吸引。

对照中国债券市场,可以得到一些启示。从中美货币供应和银行存款对比中可以得出结论,与美国当前货币明显减少流入银行体系不同,中国的货币大多还是经银行系统放大。因此,同样与美国债券收益率底线为零不同,0.72%的超额存款准备金利率是中国债券市场的收益率底线,因为银行不会接受比存入央行利率更低的收益。在中国短期国债收益率已低于资金成本并且逼近超额存款准备金利率这一收益率底线时,我们预期市场产生与美国类似的变化是合理的。长期国债的投资机会将会有所增加,高信用等级公司债也会成为资金流入的选择。但是,考虑到银行资金的风险偏好,长期国债的机会相比之下将更大一些。