恒天凯马股份有限公司收购报告书(摘要)

收购人声明

一、本报告书摘要系国机集团依据《中华人民共和国证券法》、《上市公司收购管理办法》、《公开发行证券的公司信息披露内容与格式准则第16号—上市公司收购报告书》及其他相关法律、法规及部门规章的有关规定编写。

二、依据《中华人民共和国证券法》、《上市公司收购管理办法》的规定本报告书摘要已全面披露了收购人在恒天凯马拥有权益的股份。

截至本报告书摘要签署之日,除本报告书披露的持股信息外,收购人没有通过任何其他方式在恒天凯马拥有权益的股份。

三、收购人签署本报告书已获得必要的授权和批准,其履行亦不违反收购人章程或内部规则中的任何条款,或与之相冲突。

四、本次交易是指国务院国资委将持有的恒天集团全部国有权益无偿划转至国机集团,导致收购人间接取得恒天集团持有的恒天凯马31.60%的股份。

本次交易涉及的相关事项已经国务院国资委以国资发改革〔2017〕104号文件批复决策。根据《收购管理办法》的规定,本次收购已触发收购人的要约收购义务,收购人需向中国证监会申请豁免相应的要约收购义务。

五、本次收购是根据本报告书摘要所载明的资料进行的。除收购人和所聘请的具有从事证券业务资格的专业机构外,没有委托或者授权任何其他人提供未在本报告书中列载的信息和对本报告书做出任何解释或者说明。

释义

除非特别说明,以下简称在本报告书中有如下特定意义:

■

第一节收购人介绍

一、收购人基本情况

■

二、收购人相关产权及控制关系

(一)股东和实际控制人的基本情况

国机集团为国务院国资委全资持有的国有独资公司,国务院国资委直接持有国机集团100%的股权,是国机集团的实际控制人。

(二)股权结构及股权控制关系情况

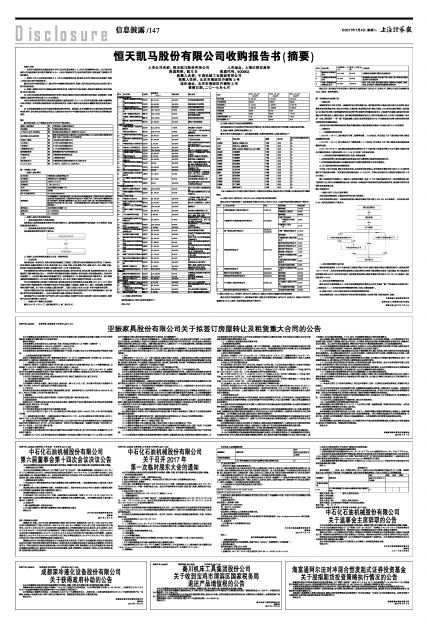

国机集团股权控制关系如下图所示:

■

三、收购人主要业务情况及最近三年及一期财务状况

(一)主要业务

国机集团是一家多元化、国际化的综合性装备工业集团,主营业务包括机械装备研发与制造、工程承包、贸易与服务、金融与投资四大主业,涉及机械、电力、冶金、农林、交通、建筑、汽车、船舶、轻工、电子、能源、环保、航空航天等国民经济重要产业领域,市场遍布全球170多个国家和地区。

在机械装备研发与制造业务领域,国机集团是我国最大的农业机械、林业机械、地质装备制造企业,以及重要的工程机械制造企业之一,同时拥有相关装备制造细分领域强大的研发能力和系统集成能力,向国内外市场提供了一大批具有重大影响力的装备和技术。国机集团拥有120多家国家级研发与服务平台,,累计获得国家级和省部级奖项6,200余项,获得国家专利6,300多项,制修订国家和行业标准4,600余项。

作为全球极富竞争力的国际工程承包商,国机集团面向全球市场提供以设备成套、EPC、BOT、BOO等为主要方式的工程建设服务,内容涵盖工程项目开发及投融资,工程规划、勘察、设计、施工,设备成套、运维管理等的完整产业链。在“全球250家最大国际承包商”、“国际工程设计企业225强”排名中始终名列前茅。

在贸易与服务业务方面,国机集团是中国机电产品出口和国外先进技术和产品引进的重要窗口,是中国最大的汽车贸易和服务商之一,以及中国机械工业最大的进出口贸易企业。

国机集团作为中国机械工业行业的大型中央企业集团,连续多年位居中国机械工业企业百强榜首、国资委中央企业业绩考核A级企业。

(二)收购人的下属核心企业情况

截至2016年12月31日,国机集团拥有51家二级子公司。

■

(三)收购人的财务状况

国机集团最近三年的主要财务数据如下:

单位:亿元

■

四、收购人最近五年合法合规经营情况

国机集团最近五年未受到过行政处罚或刑事处罚,没有涉及与经济纠纷有关的重大民事诉讼或仲裁。

五、收购人董事、监事和高级管理人员

截至本报告书摘要签署之日,国机集团的董事、监事和高级管理人员基本情况如下:

■

上述人员最近五年内均没有受到行政处罚、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁的情况。

六、收购人持有、控制其他上市公司5%以上的发行在外的股份情况

截至本报告书摘要签署日,国机集团拥有境内外其他上市公司5%以上已发行股份的基本情况如下表所示:

■

七、收购人持股5%以上的银行、信托公司、证券公司、保险公司等其他金融机构的简要情况

截至本报告书摘要签署之日,国机集团在境内、境外持有或控制银行、信托公司、证券公司、保险公司或其他金融机构5%以上股权/股份的基本情况如下表所示:

■

除此以外,国机集团不存在在境内、境外持有或控制银行、信托公司、证券公司、保险公司或其他金融机构5%以上股权/股份的情况。

第二节收购决定及收购目的

一、收购目的

围绕培育具有世界水平的一流装备制造企业的战略目标,国机集团和恒天集团从深化国有企业改革、振兴装备制造业的高度出发,通过充分沟通、自愿协商,经国务院批准,将恒天集团100%股权无偿划转进入国机集团,以加快打造支撑中国高端装备制造业和现代制造服务业的重要发展平台,加快提升我国重大装备制造业的整体水平和综合实力。重组完成后,国机集团将聚焦装备制造主业,提升研发创新水平,从有利于我国装备“走出去” 出发,更好服务“一带一路”等国家战略,加快打造业务范围更加齐全、产业链条更加完善、竞争优势更加突出的综合性机械装备集团。

本次国有股无偿划转将导致国机集团间接收购恒天集团直接及间接合计所持恒天凯马31.6%的股权。

二、收购决定

(一)已获得的授权和批准

1、2016年11月9日,国机集团召开第二届董事会第二十九次会议,审议通过了关于国机集团与恒天集团实施重组的议案。

2、2016年11月9日,恒天集团召开了董事会第八十二次会议,审议通过了关于恒天集团与国机集团实施重组的议案。

3、2017年6月30日,国机集团取得国务院国资委《关于中国机械工业集团有限公司与中国恒天集团有限公司重组的通知》(国资发改革〔2017〕104号)批准了本次股份划转。

(二)本次股权划转尚需获得的授权、批准、同意或备案

1、本次收购尚需中国证监会豁免国机集团因本次间接收购而触发的要约收购义务。

2、本次收购需要商务部对本次重组涉及的中国境内经营者集中申报审查通过。

三、关于股份锁定期及未来增持股份

为支持上市公司发展,维护全体股东利益,本次股权无偿划转后,国机集团间接持有恒天凯马31.6%股份将履行如下股份锁定承诺:“本次股权无偿划转完成后12个月之内,不转让或者委托他人管理其间接持有的上市公司股份。”

截止本收购报告书签署之日,除参与上述收购方案外,未来12个月内国机集团没有在二级市场增持恒天凯马的相关计划;若以后拟继续增持恒天凯马的股份,本集团将严格按照相关法律法规的要求,依法履行相关批准程序及信息披露义务。

第三节收购方式

一、收购人持有上市公司股份情况

本次无偿划转实施前,本集团未持有恒天凯马的股份。

本次无偿划转完成后,本集团将通过恒天集团间接持有恒天凯马202,237,522股股份,占其总股本的31.6%,相关股权结构如下图所示:

■

二、本次无偿划转的主要内容

根据国务院国资委《关于中国机械工业集团有限公司与中国恒天集团有限公司重组的通知》(国资发改革〔2017〕104号),本次交易是国务院国资委以无偿划转方式将恒天集团整体无偿划入国机集团,恒天集团成为国机集团全资子公司。本次交易完成后,国机集团将通过恒天集团间接持有恒天凯马202,237,522股股份,占其总股本的31.60%。

三、本次交易尚需获得的批准

截至本报告书摘要签署之日,本次交易尚需获得的批准详见本报告书摘要“第二节收购决定及收购目的/二、收购决定/(二)本次股权划转尚需获得的授权、批准、同意或备案”。

四、收购人持有上市公司股份是否存在权利限制情形的说明

本次划转涉及的上市公司的股权不存在任何的权利限制,包括但不限于股份被质押、冻结。

中国机械工业集团有限公司

法定代表人(或授权代表)任洪斌

签署日期:2017年7月3日

上市公司名称: 恒天凯马股份有限公司 上市地点: 上海证券交易所

股票简称: 凯马B 股票代码: 900953

收购人名称: 中国机械工业集团有限公司

收购人住所: 北京市海淀区丹棱街3号

通讯地址: 北京市海淀区丹棱街3号

签署日期:二〇一七年七月