新凤鸣集团股份有限公司公开发行可转换公司债券发行结果公告

证券代码:603225 证券简称:新凤鸣公告编号:2018-046

新凤鸣集团股份有限公司公开发行可转换公司债券发行结果公告

保荐机构(主承销商):申万宏源证券承销保荐有限责任公司

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

新凤鸣集团股份有限公司(以下简称“新凤鸣”、“发行人”、“公司”)公开发行可转换公司债券(以下简称“可转债”)已获得中国证券监督管理委员会证监许可[2018]476号文核准,本次发行的可转换公司债券简称为“新凤转债”,债券代码为“113508”。

本次发行人民币215,300万元可转债,每张面值为人民币100元,共计21,530,000张(2,153,000手),按面值发行。本次发行采用向发行人在股权登记日收市后中国证券登记结算有限责任公司上海分公司(以下简称“中国结算上海分公司”)登记在册的原股东优先配售,原股东优先配售后余额部分(含原股东放弃优先配售部分)通过上海证券交易所(以下简称“上交所”)交易系统网上向社会公众投资者发行。

一、原股东优先配售结果

本次发行原股东优先配售的缴款工作已于2018年4月26日(T日)结束,配售结果如下:

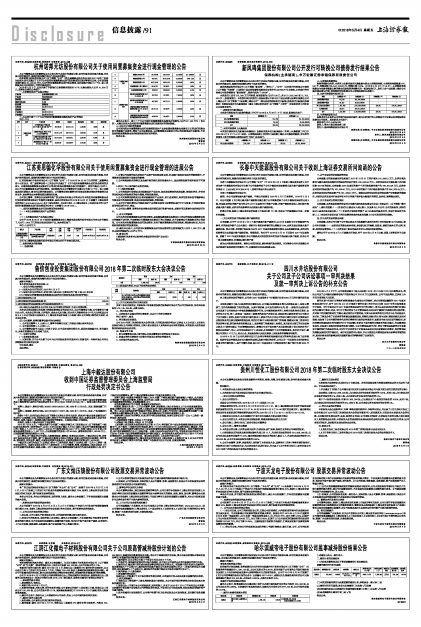

■

二、本次可转债网上认购结果

本次发行原股东优先配售后余额部分(含原股东放弃优先配售部分)的网上认购缴款工作已于2018年5月2日(T+2日)结束。主承销商根据上交所和中国结算上海分公司提供的数据,对本次可转债网上发行的最终认购情况进行了统计,结果如下:

■

三、主承销商包销情况

根据承销协议约定,本次网上投资者放弃认购数量全部由主承销商包销,主承销商包销数量155,541手,包销金额155,541,000.00元,包销比例7.22%。2018年5月4日(T+4日),主承销商将包销资金与投资者缴款认购的资金扣除保荐承销费用后一起划给发行人,发行人向中国结算上海分公司提交债权登记申请,将包销的可转债登记至主承销商指定证券账户。

四、本次可转债发行结果汇总

■

五、主承销商联系方式

投资者对本公告所公布的发行结果如有疑问,请与本次发行的主承销商申万宏源证券承销保荐有限责任公司联系。具体联系方式如下:

联系电话:021-54034208

联系人:资本市场总部业务二部

发行人:新凤鸣集团股份有限公司

保荐机构(主承销商):申万宏源证券承销保荐有限责任公司

2018年5月4日

发行人:新凤鸣集团股份有限公司

2018年5月4日

保荐机构(主承销商):申万宏源证券承销保荐有限责任公司

2018年5月4日