安徽皖通高速公路股份有限公司关于

收购安徽安庆长江公路大桥有限责任公司100%股权及相关债权暨关联交易的补充公告

股票代码:600012 股票简称:皖通高速 编号:临2021-033

安徽皖通高速公路股份有限公司关于

收购安徽安庆长江公路大桥有限责任公司100%股权及相关债权暨关联交易的补充公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

安徽皖通高速公路股份有限公司(以下简称“公司”、“本公司”、“皖通高速”)于2021年10月13日召开第九届董事会第十二次会议,审议通过了《关于支付现金购买安徽安庆长江公路大桥有限责任公司100%股权及相关债权暨关联交易的议案》,同意本公司使用自有或自筹资金人民币4,181,244,442.59元收购安徽省交通控股集团有限公司(以下简称“交控集团”)持有的安徽安庆长江公路大桥有限责任公司(以下简称“大桥公司”或“目标公司”)100%股权及相关债权,具体内容详见公司在上海证券交易所网站及指定信息披露媒体发布的《关于收购安徽安庆长江公路大桥有限责任公司100%股权及相关债权暨关联交易的公告》(公告编号:临2021-031)。

公司现就上述交易所涉及的相关事项补充说明如下。如无特别说明,本补充公告中所用简称与《关于收购安徽安庆长江公路大桥有限责任公司100%股权及相关债权暨关联交易的公告》(公告编号:临2021-031)中的简称具有相同含义。

一、对标的债权形成及收购原因的说明

(一)标的债权的形成原因

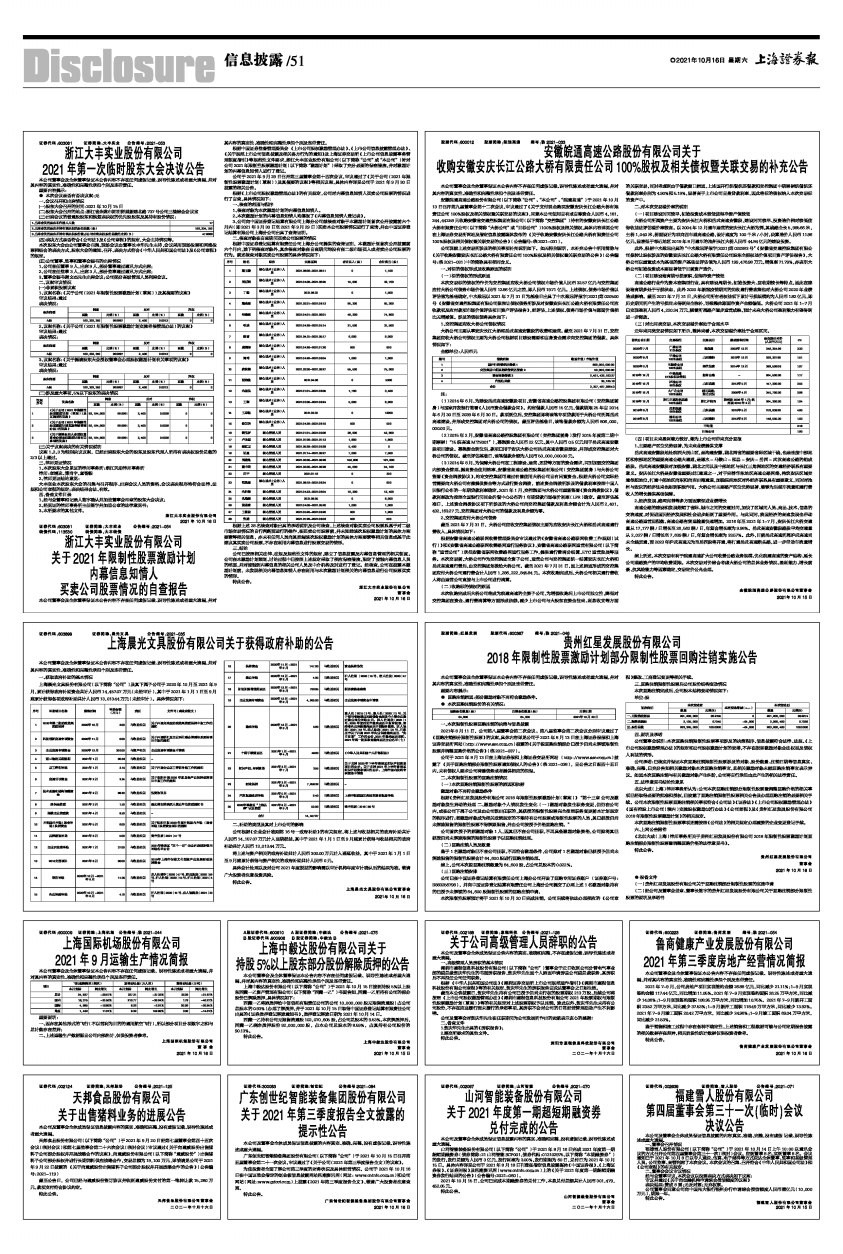

本次交易标的债权的作价为交控集团应收大桥公司债权市场价值人民币32.57亿元与交控集团应付大桥公司债务市场价值人民币12.86亿元之差,即人民币19.71亿元。上述债权、债务市场价值以评估值为基础确定,中水致远以2021年7月31日为基准日出具了中水致远评报字[2021]第020500号《安徽省交通控股集团有限公司拟转让债权债务所涉及对安徽安庆长江公路大桥有限责任公司应收款项及应付款项市场价值评估项目资产评估报告》,经评估,上述债权、债务市场价值与账面价值相比无增减值。涉及的债权债务具体如下:

1、交控集团应收大桥公司债权情况

大桥公司主要从事安庆长江大桥和岳武高速安徽段的收费和运营。截至2021年7月31日,交控集团应收大桥公司债权主要为大桥公司根据项目建设需要和自身资金需求向交控集团的借款,具体情况如下:

金额单位:人民币元

■

注:

(1)2014年6月,为建设岳武高速安徽段项目,安徽省高速公路控股集团有限公司(交控集团前身)与国家开发银行签署《人民币资金借款合同》。约定借款人民币15亿元,借款期限25年自2014年6月30日至2039年6月30日。款项到位后,交控集团即将该笔专项贷款用于大桥公司所属岳武高速建设,并形成交控集团对大桥公司的债权。截至评估基准日,该笔借款余额为人民币806,000,000.00元。

(2)2015年2月,安徽省高速公路控股集团有限公司(交控集团前身)发行2015年度第二期中期票据(“15皖高速MTN001”),募集资金人民币22亿元,其中人民币0.5亿元用于岳武高速安徽段项目建设。募集资金到位后,款项已用于安庆大桥公司岳武高速安徽段建设,并形成交控集团对大桥公司的债权。截至评估基准日,该笔借款余额为人民币50,000,000.00元。

(3)2014年8月,为保障大桥公司在工程建设、运营、还贷等方面的资金需求,同时加强交控集团内部资金管理、提高资金使用效率,安徽省高速公路控股集团有限公司(交控集团前身)与大桥公司签署《资金调拨协议》,约定交控集团可通过有偿使用大桥公司自有闲置资金、根据大桥公司实际经营需要向大桥公司有偿提供资金等方式进行资金调拨,前述资金调拨所涉及的借款利率按照中国人民银行公布的一年期贷款利率确定。2021年1月,交控集团与大桥公司重新签署《资金调拨协议》,借款利率改为按照全国银行间同业拆借中心公布的1年期贷款市场报价利率(LPR)确定。截至评估基准日,上述资金调拨协议项下所涉及的大桥公司向交控集团借款及利息余额合计为人民币2,401,432,163.27元,交控集团对大桥公司的借款及利息余额为零。

2、交控集团应付大桥公司债务

截至2021年7月31日,大桥公司应收交控集团债权主要为应收安庆长江大桥和岳武高速通行费收入,具体情况如下:

根据安徽省高速公路联网收费管理委员会审议通过的《安徽省高速公路联网收费工作规则(试行)》和《安徽省高速公路联网收费路网运行服务协议》,安徽省高速公路联网运营有限公司(以下简称“运营公司”)承担安徽省联网收费路网运行服务工作,提供通行费清分结算、ETC运营发展等服务。本次交易前,大桥公司作为交控集团全资子公司,运营公司与交控集团统一结算安庆长江大桥和岳武高速通行费后,由交控集团划拨给大桥公司。截至2021年7月31日,因上述原因形成的交控集团应付大桥公司通行费合计人民币1,286,222,845.84元。本次收购完成后,大桥公司相关通行费收入将由运营公司直接与上市公司进行清算。

(二)收购标的债权的原因

本次收购完成后大桥公司将成为皖通高速的全资子公司,为增强收购后上市公司独立性,降低对交控集团在资金、通行费清算等方面形成依赖,减少上市公司与大股东在资金往来、利息收支等方面的关联交易,同时考虑到由于借款窗口原因,上述国开行统借统还借款和交控集团中期票据统借统还借款利率分别为4.90%和5.19%,显著高于上市公司自身贷款利率,因此将标的债权纳入本次交易标的资产中。

二、对本次交易溢价率的说明

(一)项目建设时间较早,初始投资成本较低使得净资产值较低

大桥公司所属资产主要为安庆长江大桥和岳武高速安徽段,建设时间较早、投资造价相对较低使得收益法评估溢价率较高。以2004年12月通车运营的安庆长江大桥为例,其线路全长5,985.66米,主桥1,040米,桥面设计为双向四车道高速公路,设计速度为100千米/小时,决算造价人民币11.96亿元,显著低于邻近地区2019年8月通车的池州长江大桥人民币44.84亿元的建设投资。

此外,根据中水致远出具的“中水致远评报字[2021]第020383号”《安徽省交通控股集团有限公司拟转让股权涉及的安徽安庆长江公路大桥有限责任公司股东全部权益价值项目资产评估报告》,大桥公司以重置成本为基础的资产基础法评估值为人民币199,476.98万元,增值率71.79%,亦表明大桥公司初始投资成本要显著低于目前资产造价。

(二)项目建设培育期亏损累积,使得净资产较低

高速公路行业作为资本密集型行业,具有建设周期长、初始投资大、回收期较长等特点,因此在建设培育期多处于亏损状态,此外2020年新冠疫情期间的免收通行费政策也对大桥公司2020年业绩造成影响。截至2021年7月31日,大桥公司所有者权益项下累计亏损规模约为人民币1.82亿元,即历史期间所产生的亏损尚未得到完全弥补,导致整体账面净资产金额偏低。大桥公司2021年1-7月已实现盈利人民币4,220.34万元,随着所属路产逐步运营成熟,预计未来大桥公司盈利能力有望得到进一步释放。

(三)对比同类交易,本次交易溢价率处于合理水平

近年来同类交易情况如下所示,整体来看,本次交易溢价率处于合理区间。

■

(四)项目未来盈利能力较好,能为上市公司带来充分回报

1、主要路产区位优势显著,为未来业绩提供支撑

岳武高速安徽段地处皖西大别山区,是沟通安徽、湖北两省的重要省际区域干线,也是连接中部地区和东部地区的重要高速公路大通道,是溧水-马鞍山-和县-安庆-岳西-武汉高速公路的组成路段。岳武高速安徽段对加强安徽、湖北之间以及中部地区与长江三角洲地区的交通经济联系有重要意义。安庆长江大桥是安徽省重要过江通道之一,对于完善华东地区高速公路网络,构筑安庆区域交通枢纽地位,打通中部地区向东和向南出海通道,加强皖南地区对外经济联系具有重要意义,同时对池州与安庆的经济往来也起到积极作用。大桥公司主要路产区位优势显著,能够为后续车流量和通行费收入的增长提供基础保障。

2、经济发展、路网完善等多方面因素促进业绩增长

高速公路的建设和发展缩短了省际、城市之间的交通时间,加快了区域间人员、商品、技术、信息的交流速度,对促进国民经济发展和社会进步起到了重要作用。与此同时,我国经济的高速发展也带动高速公路运营里程数、高速公路客货运输量快速增加。2016年至2021年1-7月,安庆长江大桥交通量从17,177辆/日增长至26,562辆/日,年复合增长率为9.98%。岳武高速安徽段路段平均交通量从2,027辆/日增长至7,639辆/日,年复合增长率为33.57%。此外,目前岳武高速所属沪武高速尚未全线贯通,而2023年沪武高速无为至岳西段将开通,将打通岳武高速断头路,进一步带动车流量增长。

综上所述,本次交易有利于皖通高速扩大公司收费公路业务规模、优化皖通高速的资产结构、延长公司道路资产的平均收费期限。本次交易对价综合考虑大桥公司的总体业务情况、盈利能力、增长前景、抗风险能力等因素确定,交易定价公允合理。

特此公告。

安徽皖通高速公路股份有限公司董事会

2021年10月15日