广汇能源股份有限公司

关于控股股东可交换债券换股致权益变动暨解除股份质押的公告

证券代码:600256 证券简称:广汇能源 公告编号:2023-047

广汇能源股份有限公司

关于控股股东可交换债券换股致权益变动暨解除股份质押的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

● 截至本公告发布之日,广汇集团持有公司股份2,279,455,813股,占公司总股本的34.7173%;广汇集团累计质押公司股份525,989,269股,占其所持有公司股份的23.0752%,占公司总股本的8.0111%。

● 本次权益变动主要系公司控股股东广汇集团非公开发行2021年可交换公司债券(第一期)和广汇集团非公开发行2021年可交换公司债券(第二期)的持有人实施自主换股,导致控股股东持股比例被动下降的行为,不触及要约收购。

● 本次权益变动不会导致公司控股股东及实际控制人发生变化。

广汇能源股份有限公司(简称“公司”)于近日接到公司控股股东新疆广汇实业投资(集团)有限责任公司(简称“广汇集团”)通知,广汇集团非公开发行2021年可交换公司债券(第一期)和广汇集团非公开发行2021年可交换公司债券(第二期)的持有人实施了自主换股,现将具体情况公告如下:

一、可交换债券换股的概况

公司控股股东广汇集团于2019年11月取得上海证券交易所(简称“上交所”)签发的《关于对新疆广汇实业投资(集团)有限责任公司非公开发行可交换公司债券挂牌转让无异议的函》(上证函﹝2019﹞2093号)(简称“《无异议函》”)。根据《无异议函》批示,广汇集团面向专业投资者非公开发行可交换债券总额不超过30亿元,采取分期发行方式。其中:

根据《新疆广汇实业投资(集团)有限责任公司非公开发行2021年可交换公司债券(第一期)募集说明书》,广汇集团非公开发行2021年可交换公司债券(第一期)发行期限为900天,发行规模为5.2亿元,于2022年2月14日进入换股期,换股期自2022年2月14日起至2024年1月26日止。本期债券于2023年6月13日已完成了全额换股。

根据《新疆广汇实业投资(集团)有限责任公司非公开发行2021年可交换公司债券(第二期)募集说明书》,广汇集团非公开发行2021年可交换公司债券(第二期)发行期限为900天,发行规模为4亿元,于2022年3月24日进入换股期,换股期自2022年3月24日起至2024年3月8日止。

根据《新疆广汇实业投资(集团)有限责任公司非公开发行2021年可交换公司债券(第三期)募集说明书》,广汇集团非公开发行2021年可交换公司债券(第三期)发行期限为900天,发行规模为10.2亿元,于2022年4月21日进入换股期,换股期自2022年4月21日起至2024年4月2日止。本期债券于2022年12月1日已完成了全额换股且已摘牌。

二、可交换债券持有人实施换股情况

(一)实施换股情况

公司接到控股股东广汇集团通知,其非公开发行2021年可交换公司债券(第一期)、(第二期)的持有人于近日实施了自主换股,本次换股合计51,374,537股,占公司总股本的0.7825%。

截至本公告发布之日,广汇集团可交换债券持有人累计完成自主换股共计283,329,376股,占公司总股本的4.3153%,其中:可交换公司债券(第一期)、(第三期)均已完成了全额换股。

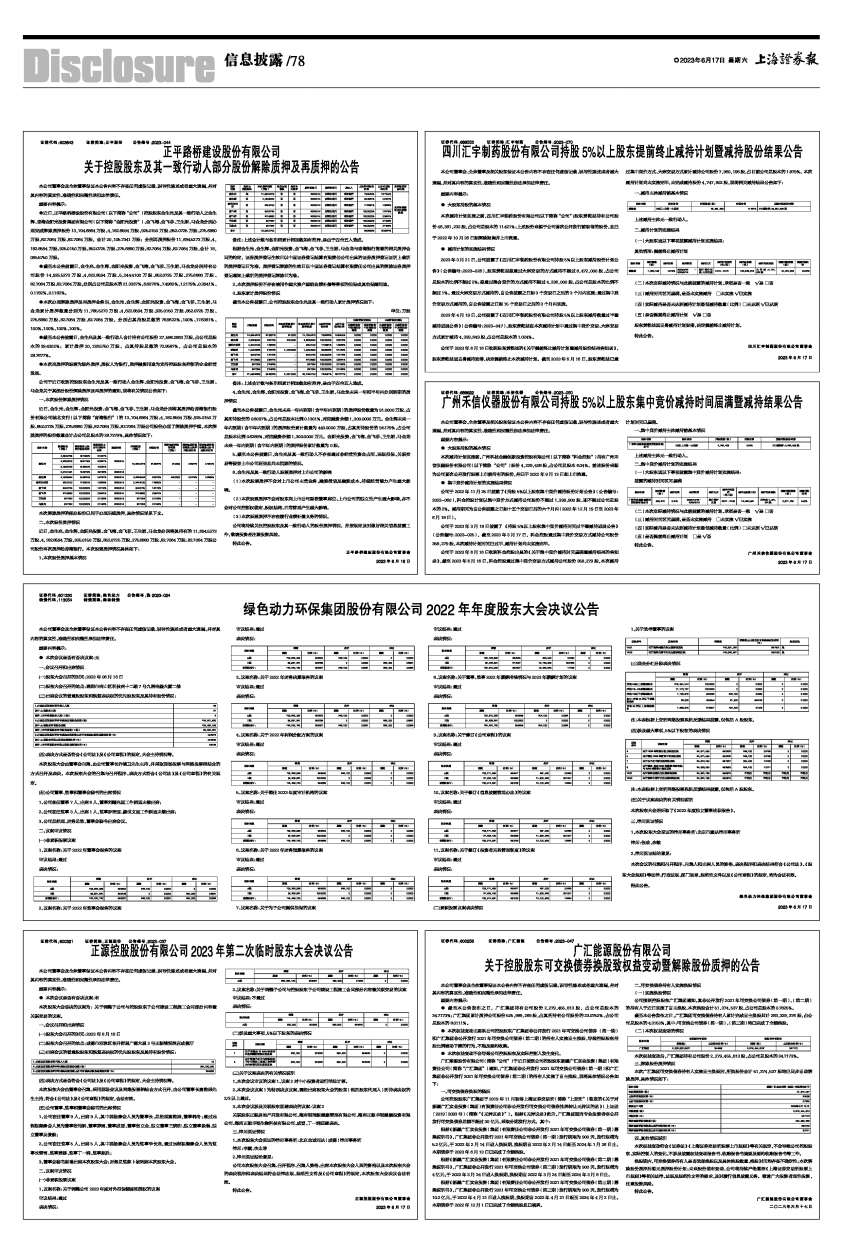

(二)本次权益变动的情况

■

本次权益变动后,广汇集团持有公司股份2,279,455,813股,占公司总股本的34.7173%。

三、解除股份质押情况

本次广汇集团可交换债券持有人实施自主换股时,所换股份合计51,374,537股均已同步自动解除质押,具体情况如下:

■

四、其他情况说明

本次权益变动符合《证券法》《上海证券交易所股票上市规则》等有关规定,不会导致公司控股股东、实际控制人的变化,不涉及披露权益变动报告书、收购报告书摘要及要约收购报告书等工作。

换股期内,可交换债券持有人是否选择换股以及具体换股数量、换股时间均存在不确定性;本次解除股份质押后暂无质押股份计划;未来股份若有变动,公司将持续严格遵照《上海证券交易所股票上市规则》等相关法律、法规及规范性文件的要求,及时履行信息披露义务。敬请广大投资者理性投资,注意投资风险。

特此公告。

广汇能源股份有限公司董事会

二○二三年六月十七日