北京市汉坤律师事务所

关于平安宁波交投杭州湾跨海大桥封闭式基础设施证券投资基金战略投资者专项核查的法律意见书

致:平安基金管理有限公司

北京市汉坤律师事务所(简称“汉坤”或“本所”)是经中华人民共和国(简称“中国”)北京市司法局批准设立、有资格依照现行有效的中国法律、行政法规、地方性法规、部门规章及其他规范性文件(统称“中国法律”(仅为出具本法律意见书之目的,不包括中国香港特别行政区、中国澳门特别行政区和中国台湾地区的法律。)),就题述事宜出具中国法律意见的律师事务所。

受平安基金管理有限公司(简称“基金管理人”或“平安基金”)的委托,汉坤依据《中华人民共和国证券法》《中华人民共和国证券投资基金法》《证券期货投资者适当性管理办法(2022修正)》(简称“《投资者适当性管理办法》”)、《公开募集基础设施证券投资基金指引(试行)》(简称“《基础设施基金指引》”)、《上海证券交易所公开募集基础设施证券投资基金(REITs)业务办法(试行)》(简称“《上交所REITs业务办法》”)、《上海证券交易所公开募集基础设施证券投资基金(REITs)规则适用指引第2号一发售业务(试行)》(简称“《上交所REITs发售业务指引》”)、《上海证券交易所公开募集基础设施证券投资基金(REITs)业务指南第1号一一发售上市业务办理》等中国法律的规定,出具本《北京市汉坤律师事务所关于平安宁波交投杭州湾跨海大桥封闭式基础设施证券投资基金战略投资者专项核查的法律意见书》(简称“本法律意见书”)。

根据平安基金提供的《平安宁波交投杭州湾跨海大桥封闭式基础设施证券投资基金招募说明书(草案)》(简称“《招募说明书》”),宁波交通投资集团有限公司(简称“宁波交投”)作为发起人、主要原始权益人,宁波大通开发有限公司(简称“大通公司”)、上海跻沄基础建设有限公司(简称“上海跻沄”)、嘉兴市高等级公路投资有限公司(简称“嘉高公司”)拟作为主要原始权益人,宁波方太厨具有限公司(简称“宁波方太”)、上海海通环宇投资发展有限公司(简称“上海海通”)、环驰轴承集团有限公司(简称“环驰轴承”)、宁波恒发置业有限公司(简称“宁波恒发”)、宁波华联电子科技有限公司(简称“宁波华联”)、宁波更大集团有限公司(简称“宁波更大”)、慈溪市吉桥投资有限公司(简称“慈溪吉桥”)、宁波科环新型建材股份有限公司(简称“宁波科环”)、宁波舜大房地产开发有限公司(简称“宁波舜大”)、宁波华德汽车零部件有限公司(简称“宁波华德”)、宁波华野投资有限公司(简称“宁波华野”)、宁波市水芝灵电子科技有限公司(简称“宁波水芝灵”)、宁波震轩食品有限公司(简称“宁波震轩”)、慈溪赛永桥电子科技有限公司(简称“慈溪赛永桥”)及周卫明(以上合称“原始权益人”)作为其他原始权益人,以其合计持有的宁波市杭州湾大桥发展有限公司(简称“杭州湾大桥公司”或“项目公司”)100%股权及项目公司享有收费权的杭州湾跨海大桥主线工程(特大桥1座35,673米、两岸连接线327米、互通立交及海中平台初始建设工程(含桩基、平台、码头),以及与大桥主线工程共同建设的南北岸服务区上下桥匝道)(简称“杭州湾跨海大桥主线工程”或“基础设施资产”,与项目公司合称“基础设施项目”)作为底层基础设施项目,由平安基金担任基金管理人向中国证券监督管理委员会(简称“中国证监会”)申请募集注册“平安宁波交投杭州湾跨海大桥封闭式基础设施证券投资基金”(简称“本基金”或“基础设施基金”)。本法律意见书第二部分“战略投资者之配售资格核查”列示的主体拟作为战略投资者(合称“战略投资者”)参与基础设施基金的战略配售(简称“本次战略配售”)。

本法律意见书仅就参与本次战略配售的战略投资者的选取标准、配售资格是否符合法律法规要求等相关问题发表法律意见,在本法律意见书中涉及财务数据、会计、审计、税收、现金流预测、评估、投资决策等内容时,均为严格按照有关机构出具的专业报告引述,并不意味着汉坤对这些内容的真实性和准确性做出任何明示或默示的评价、意见和保证。

为出具本法律意见书,汉坤依据中国律师行业公认的业务标准、道德规范和勤勉尽责精神,对本次战略配售所涉及的战略投资者相关事项进行了核查,查阅了本所律师认为出具本法律意见书所必需查阅的文件,并就与本次战略配售相关的问题向有关人员做了询问或与之进行了必要的讨论。

本法律意见书系基于以下前提出具:在汉坤为出具本法律意见书而进行的调查过程中,基金管理人、原始权益人、战略投资者等所提供的文件、材料、承诺函、声明函和所作的陈述和说明是真实、准确、完整的,且一切足以影响本法律意见书的事实、文件和信息,无论是否可从公开渠道获得,其均已向汉坤披露,而无任何隐瞒、虚假和疏漏之处;所提供的副本材料或复印件与其正本材料或原件是一致和相符的;所提供的文件、材料上的签署、印章是真实的,并已履行该等签署和盖章所需的法律程序,获得合法授权;所有的口头陈述和说明均与事实一致。

对于出具本法律意见书至关重要而又无法得到独立证据支持的事实,汉坤依赖基金管理人、原始权益人等本基金参与机构,以及战略投资者或者其他有关机构出具的证明文件、确认文件或报告文件出具法律意见。

本法律意见书仅供基金管理人为核查本次战略配售的战略投资者资格之目的使用,本法律意见书不得由任何其他人使用,或用于任何其他目的。

基于上述,汉坤出具法律意见如下:

一、战略投资者的选取标准

根据基金管理人提供的《招募说明书》《平安宁波交投杭州湾跨海大桥封闭式基础设施证券投资基金基金合同(草案)》(简称“《基金合同》”)、《平安宁波交投杭州湾跨海大桥封闭式基础设施证券投资基金询价公告》(简称“《询价公告》”),原始权益人或其同一控制下的关联方应当参与本次战略配售,前述主体以外符合《上交所REITs发售业务指引》规定的证券公司、基金管理公司、信托公司、财务公司、保险公司及保险资产管理公司、合格境外机构投资者、人民币合格境外机构投资者、商业银行及银行理财子公司、政策性银行、符合规定的私募基金管理人、全国社会保障基金、基本养老保险基金、年金基金以及其他符合中国证监会及上交所投资者适当性规定的专业机构投资者,可以参与本次战略配售。对于参与本基金战略配售的专业机构投资者,应当符合《上交所REITs发售业务指引》第二十七条的规定,参与战略配售的专业机构投资者,应当具备良好的市场声誉和影响力,具有较强资金实力,认可基础设施基金长期投资价值。

本所认为,根据《基金合同》《询价公告》中的战略投资者的选取标准,本次发售战略投资者包括基础设施项目原始权益人或其同一控制下的关联方和前述主体外符合《上交所REITs发售业务指引》规定的专业机构投资者,战略投资者范围及选取标准符合《基础设施基金指引》第十八条(《基础设施基金指引》第十八条规定:“基础设施项目原始权益人或其同一控制下的关联方参与基础设施基金份额战略配售的比例合计不得低于本次基金份额发售数量的20%,其中基金份额发售总量的20%持有期自上市之日起不少于60个月,超过20%部分持有期自上市之日起不少于36个月,基金份额持有期间不允许质押。原始权益人或其同一控制下的关联方拟卖出战略配售取得的基础设施基金份额的,应当按照相关规定履行信息披露义务。

基础设施项目原始权益人或其同一控制下的关联方以外的专业机构投资者可以参与基础设施基金份额战略配售,战略配售比例由基金管理人合理确定,持有基础设施基金份额期限自上市之日起不少于12个月。”)和《上交所REITs发售业务指引》第二十六条(《上交所REITs发售业务指引》第二十六条规定:“基础设施项目原始权益人或其同一控制下的关联方,以及符合本指引第十二条规定的专业机构投资者,可以参与基础设施基金的战略配售。”)、第二十七条(《上交所REITs发售业务指引》第二十七条规定:“参与战略配售的专业机构投资者,应当具备良好的市场声誉和影响力,具有较强资金实力,认可基础设施基金长期投资价值。本所鼓励下列专业投资者和配售对象参与基础设施基金的战略配售:

(一)与原始权益人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业;

(二)具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业;

(三)主要投资策略包括投资长期限、高分红类资产的证券投资基金或其他资管产品;

(四)具有丰富基础设施项目投资经验的基础设施投资机构、政府专项基金、产业投资基金等专业机构投资者;

(五)原始权益人及其相关子公司;

(六)原始权益人与同一控制下关联方的董事、监事及高级管理人员参与本次战略配售设立的专项资产管理计划。”)的规定。

二、战略投资者之配售资格核查

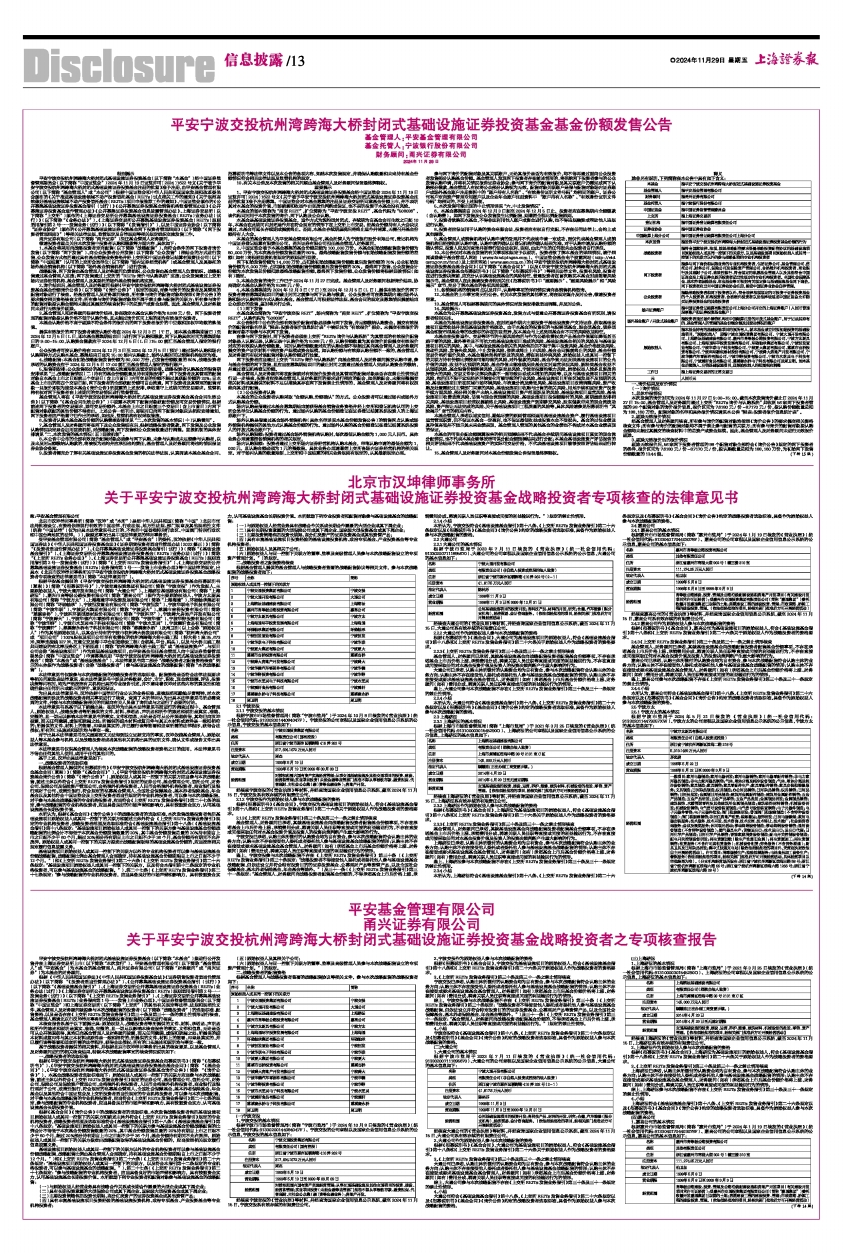

根据基金管理人提供的基金管理人与战略投资者签署的战略配售协议等相关文件,参与本次战略配售的战略投资者如下:

■

2.1宁波交投

2.1.1宁波交投的基本情况

根据宁波市市场监督管理局(简称“宁波市监局”)于2024年10月8日核发的《营业执照》(统一社会信用代码:91330200144084047F)、宁波交投的公司章程以及国家企业信用信息公示系统的公示信息,宁波交投的基本信息如下:

■

经核查宁波交投的《营业执照》等材料,并经查询国家企业信用信息公示系统,截至2024年11月15日,宁波交投系有效存续的有限责任公司。

2.1.2宁波交投作为原始权益人参与本次战略配售的资格

根据《招募说明书》《基金合同》,宁波交投为基础设施项目的原始权益人,符合《基础设施基金指引》第十八条和《上交所REITs发售业务指引》第二十六条关于原始权益人作为战略投资者的资格要求。

2.1.3《上交所REITs发售业务指引》第三十条及第三十一条之禁止情形核查

基金管理人、财务顾问已承诺,其就基础设施基金向战略配售投资者配售基金份额事项,不存在承诺基金上市后价格上涨、承销费用分成、聘请关联人员任职等直接或间接的利益输送行为,不存在直接或间接采取任何对本基金投资价值及投资人的投资决策判断产生重大影响的行为。

宁波交投已承诺,认购主体所缴付的认购资金均为自有资金,参与本次战略配售符合认购主体的业务方向;认购主体不存在接受他人委托或者委托他人参与基础设施基金战略配售的情形;认购主体不存在接受或要求基础设施基金基金管理人、财务顾问(如有)承诺基金上市后基金份额价格将上涨、财务顾问(如有)费用分成、聘请关联人员任职等直接或间接的利益输送行为的情形。

鉴上,宁波交投参与本次战略配售不存在《上交所REITs发售业务指引》第三十条(《上交所REITs发售业务指引》第三十条规定:“战略投资者不得接受他人委托或者委托他人参与基础设施基金战略配售,但依法设立并符合特定投资目的的证券投资基金、公募理财产品等资管产品,以及全国社会保障基金、基本养老保险基金、年金基金等除外。”)及三十一条(《上交所REITs发售业务指引》第三十一条规定:“基金管理人、财务顾问向战略投资者配售基金份额的,不得承诺基金上市后价格上涨、承销费用分成、聘请关联人员任职等直接或间接的利益输送行为。”)规定的禁止性情形。

2.1.4小结

本所认为,宁波交投符合《基础设施基金指引》第十八条、《上交所REITs发售业务指引》第二十六条规定以及《招募说明书》《基金合同》《询价公告》约定的战略投资者选取标准,具备作为原始权益人参与本次战略配售的资格。

2.2大通公司

2.2.1大通公司的基本情况

根据宁波市监局于2023年7月11日核发的《营业执照》(统一社会信用代码:913302007111895670)、大通公司的公司章程以及国家企业信用信息公示系统的公示信息,大通公司的基本信息如下:

■

经核查大通公司的《营业执照》等材料,并经查询国家企业信用信息公示系统,截至2024年11月15日,大通公司系有效存续的有限责任公司。

2.2.2大通公司作为原始权益人参与本次战略配售的资格

根据《招募说明书》《基金合同》,大通公司为基础设施项目的原始权益人,符合《基础设施基金指引》第十八条和《上交所REITs发售业务指引》第二十六条关于原始权益人作为战略投资者的资格要求。

2.2.3《上交所REITs发售业务指引》第三十条及第三十一条之禁止情形核查

基金管理人、财务顾问已承诺,其就基础设施基金向战略配售投资者配售基金份额事项,不存在承诺基金上市后价格上涨、承销费用分成、聘请关联人员任职等直接或间接的利益输送行为,不存在直接或间接采取任何对本基金投资价值及投资人的投资决策判断产生重大影响的行为。

大通公司已承诺,认购主体所缴付的认购资金均为自有资金,参与本次战略配售符合认购主体的业务方向;认购主体不存在接受他人委托或者委托他人参与基础设施基金战略配售的情形;认购主体不存在接受或要求基础设施基金基金管理人、财务顾问(如有)承诺基金上市后基金份额价格将上涨、财务顾问(如有)费用分成、聘请关联人员任职等直接或间接的利益输送行为的情形。

鉴上,大通公司参与本次战略配售不存在《上交所REITs发售业务指引》第三十条及三十一条规定的禁止性情形。

2.2.4小结

本所认为,大通公司符合《基础设施基金指引》第十八条、《上交所REITs发售业务指引》第二十六条规定以及《招募说明书》《基金合同》《询价公告》约定的战略投资者选取标准,具备作为原始权益人参与本次战略配售的资格。

2.3上海跻沄

2.3.1上海跻沄的基本情况

根据上海市市场监督管理局(简称“上海市监局”)于2021年3月25日核发的《营业执照》(统一社会信用代码:91310000301545290Q)、上海跻沄的公司章程以及国家企业信用信息公示系统的公示信息,上海跻沄的基本信息如下:

■

经核查上海跻沄的《营业执照》等材料,并经查询国家企业信用信息公示系统,截至2024年11月15日,上海跻沄系有效存续的有限责任公司。

2.3.2上海跻沄作为原始权益人参与本次战略配售的资格

根据《招募说明书》《基金合同》,上海跻沄为基础设施项目的原始权益人,符合《基础设施基金指引》第十八条和《上交所REITs发售业务指引》第二十六条关于原始权益人作为战略投资者的资格要求。

2.3.3《上交所REITs发售业务指引》第三十条及第三十一条之禁止情形核查

基金管理人、财务顾问已承诺,其就基础设施基金向战略配售投资者配售基金份额事项,不存在承诺基金上市后价格上涨、承销费用分成、聘请关联人员任职等直接或间接的利益输送行为,不存在直接或间接采取任何对本基金投资价值及投资人的投资决策判断产生重大影响的行为。

上海跻沄已承诺,认购主体所缴付的认购资金均为自有资金,参与本次战略配售符合认购主体的业务方向;认购主体不存在接受他人委托或者委托他人参与基础设施基金战略配售的情形;认购主体不存在接受或要求基础设施基金基金管理人、财务顾问(如有)承诺基金上市后基金份额价格将上涨、财务顾问(如有)费用分成、聘请关联人员任职等直接或间接的利益输送行为的情形。

鉴上,上海跻沄参与本次战略配售不存在《上交所REITs发售业务指引》第三十条及三十一条规定的禁止性情形。

2.3.4小结

本所认为,上海跻沄符合《基础设施基金指引》第十八条、《上交所REITs发售业务指引》第二十六条规定以及《招募说明书》《基金合同》《询价公告》约定的战略投资者选取标准,具备作为原始权益人参与本次战略配售的资格。

2.4嘉高公司

2.4.1嘉高公司的基本情况

根据嘉兴市市场监督管理局(简称“嘉兴市监局”)于2024年1月19日核发的《营业执照》(统一社会信用代码:91330401704403078F)、嘉高公司的公司章程以及国家企业信用信息公示系统的公示信息,嘉高公司的基本信息如下:

■

经核查嘉高公司的《营业执照》等材料,并经查询国家企业信用信息公示系统,截至2024年11月15日,嘉高公司系有效存续的有限责任公司。

2.4.2嘉高公司作为原始权益人参与本次战略配售的资格

根据《招募说明书》《基金合同》,嘉高公司为基础设施项目的原始权益人,符合《基础设施基金指引》第十八条和《上交所REITs发售业务指引》第二十六条关于原始权益人作为战略投资者的资格要求。

2.4.3《上交所REITs发售业务指引》第三十条及第三十一条之禁止情形核查

基金管理人、财务顾问已承诺,其就基础设施基金向战略配售投资者配售基金份额事项,不存在承诺基金上市后价格上涨、承销费用分成、聘请关联人员任职等直接或间接的利益输送行为,不存在直接或间接采取任何对本基金投资价值及投资人的投资决策判断产生重大影响的行为。

嘉高公司已承诺,认购主体所缴付的认购资金均为自有资金,参与本次战略配售符合认购主体的业务方向;认购主体不存在接受他人委托或者委托他人参与基础设施基金战略配售的情形;认购主体不存在接受或要求基础设施基金基金管理人、财务顾问(如有)承诺基金上市后基金份额价格将上涨、财务顾问(如有)费用分成、聘请关联人员任职等直接或间接的利益输送行为的情形。

鉴上,嘉高公司参与本次战略配售不存在《上交所REITs发售业务指引》第三十条及三十一条规定的禁止性情形。

2.4.4小结

本所认为,嘉高公司符合《基础设施基金指引》第十八条、《上交所REITs发售业务指引》第二十六条规定以及《招募说明书》《基金合同》《询价公告》约定的战略投资者选取标准,具备作为原始权益人参与本次战略配售的资格。

2.5宁波方太

2.5.1宁波方太的基本情况

根据宁波市监局于2024年5月21日核发的《营业执照》(统一社会信用代码:9133020114479257XW)、宁波方太的公司章程以及国家企业信用信息公示系统的公示信息,宁波方太的基本信息如下:

■

(下转14版)