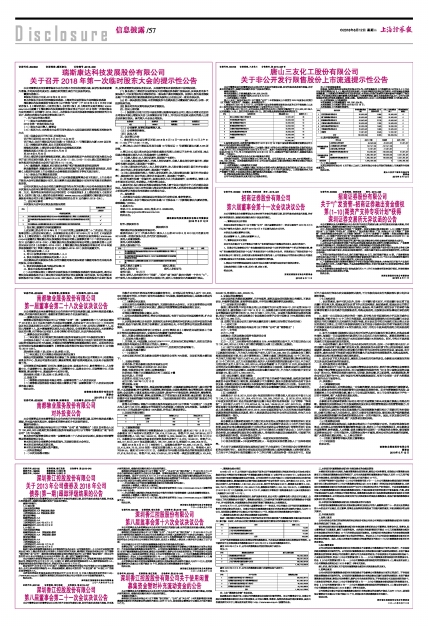

招商证券股份有限公司

第六届董事会第十一次会议决议公告

证券代码:600999 证券简称: 招商证券 编号: 2018-025

招商证券股份有限公司

第六届董事会第十一次会议决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、 董事会会议召开情况

招商证券股份有限公司(以下简称“公司”)第六届董事会第十一次会议通知于2018年6月6日以电子邮件方式发出,会议于2018年6月9日以通讯表决方式召开。

本次会议由霍达董事长召集。

应出席董事15人,实际出席董事15人。

二、 董事会会议审议情况

会议审议并通过了《关于参股公司参与广东区域性股权市场整合的议案》,具体内容如下:

1、同意公司以在参股公司广东金融高新区股权交易中心经评估的净资产中所占的份额出资,参与广东金融高新区股权交易中心及广州股权交易中心有限公司合并,并发起设立广东股权交易中心股份有限公司(暂定名,以相关登记机构核准的名称为准),公司在新设公司的持股比例以公司前述出资额占新设公司全体发起人股东合计出资额的比例为准。

2、授权公司经营管理层根据有关规定全权办理参与区域性股权交易市场相关事宜。

议案表决情况:同意15票,反对0票,弃权0票。

特此公告。

招商证券股份有限公司董事会

2018年6月11日

证券代码:600999 证券简称: 招商证券 编号: 2018-026

招商证券股份有限公司

关于“广发资管-招商证券融出资金债权

第(1-10)期资产支持专项计划”获得

深圳证券交易所无异议函的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

近日,招商证券股份有限公司收到“广发资管-招商证券融出资金债权第(1-10)期资产支持专项计划”(以下简称“专项计划”)的管理人广发证券资产管理(广东)有限公司(以下简称“广发资管”)转发的深圳证券交易所(以下简称“深交所”)《关于广发资管“广发资管-招商证券融出资金债权第(1-10)期资产支持专项计划”符合深交所挂牌条件的无异议函》(深证函[2018]268号)(以下简称“无异议函”),现就相关事项公告如下:

1、深交所对专项计划的计划说明书、资产转让协议等法律文件符合深交所挂牌要求无异议。

2、无异议函不表明深交所对资产支持证券的投资风险或者收益等作出判断或者保证。广发资管应当制作风险揭示书,向投资者充分揭示风险,并将风险揭示书交投资者签字确认。

3、发行专项计划应当按照报送深交所的相关文件进行,如基础资产或专项计划法律文件在无异议函出具之后发生重大变化,应当及时报告深交所。如发生重大变化未及时告知深交所的,无异议函自动失效。

4、专项计划采取分期发行方式,发行总额不超过80亿元,发行期数不超过10期。广发资管应在无异议函出具之日起6个月内正式向深交所提交首期挂牌申请文件、24个月内正式向深交所提交全部专项计划挂牌申请文件,逾期未提交的,无异议函自动失效。

5、广发资管应当按月向深交所提交关于专项计划运行情况的报告,内容包括但不限于产品发行情况、认购客户名单、入池资产概况、不良及逾期等监控情况、专项计划各参与主体信用监控情况、监控结果处置情况等。

6、广发资管应当在每期专项计划完成发行后5个工作日内向深交所报告发行情况,并按照深交所相关规定及时办理挂牌转让手续。

特此公告。

招商证券股份有限公司董事会

2018年6月11日