⊙民族证券 徐一钉

进入12月后,沪深两市成交量维持在900亿元左右,全部A股换手率一直低于0.6%。截至12月23日,两市换手率最低的是沪深300指数,只有0.21%;其次是上证A股,只有0.30%;两市换手率最高的是中小板指数,高达2.64%,其次是中小板指数,达到1.30%。这反映出目前资金主要关注的重点是中小股票。鉴于创业板、中小板个股疲弱的走势,这种关注显然不是积极的。虽然中小股票短期累计跌幅很大,但没有业绩支撑的“题材股、概念股”价值回归远未结束,上周四2149点开始反弹的性质依然是抵抗性。

今年1至11月,央企营业收入同比增长22.6%,净利润同比增长3.6%。去年同期营业收入和净利润同比增长分别为34.7%和50.1%。今年1至11月营业收入增速降低了12.1个百分点,净利润增速降幅高达46.5个百分点。今年3季度以来,央企净利润增速呈现逐月下滑,11月出现净利润同比负增长,预计这种月度净利润同比负增长将延续至明年一季度。目前A股市场的下跌是对今年四季度、明年一季度,上市公司单季度净利润下滑的提前反应。

目前国内商业银行平均存贷比已达67%,个别银行存贷比基本接近或突破75%的监管红线。最近两个月,受人民币贬值预期影响,外汇占款出现2007年12月以来连续两个月的负增长。在存贷比承压、存款流失的情况下,商业银行信贷投放也受到很大的制约,临近年末资金面紧张局面并没有改观,明年信贷增长前景恐怕低于之前很多机构的预期。而年底,银行存贷比考核将加剧银行揽储,目前年末理财产品预期收益多数超过5%,相对股市更有吸引力。再加上今年底、明年初A股市场的融资压力不小,这些对A股市场资金面形成很大的压力。

随着欧债危机不断升级,再加上国际金融市场持续动荡,进一步加重了欧洲经济的困境,而欧元区的困境已经削弱了全球经济增长。相比几个月前,明年世界经济陷入二次衰退的概率已大大上升,这将对中国的出口有很大拖累。

今年三季度以来,欧美外需持续下降对中国出口的影响已经显现,我国外贸高开低走态势日益明显。9月份以来我国出口增速明显回落,从1至8月的平均增长23.6%,回落到10月的15.9%和11月的13.8%。今年秋季广交会数据,来自美国和欧洲的订单分别减少24%和19%。此外,新兴经济体经济增速放缓也将抑制需求增长,制约中国企业进一步开拓新市场。今年前9个月,巴西进口增速比去年同期下降了19.7个百分点。随着世界经济复苏步伐放缓,补库存效应减弱,越来越多的国际贸易纠纷,明年中国出口同比增长将进一步放缓。

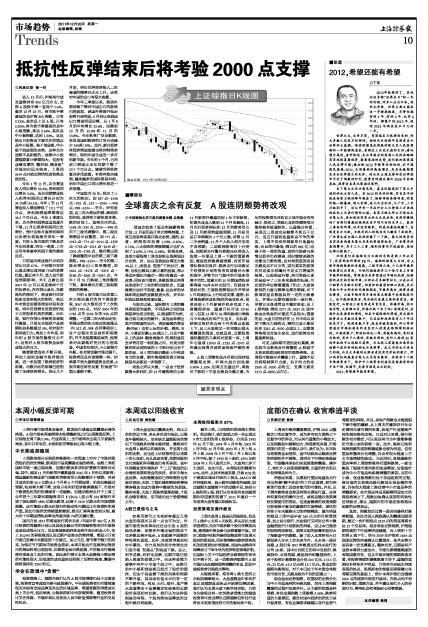

中国股市20年,经历了三次大的轮回。即387点-1558点-325点,512--2245--998点,998-6124--至今。研究发现,这三次大轮回的涨、跌结构很相似,差异性主要体现在涨、跌的时间上。值得关注的是,1558点-325点、2245--998点向下三段式调整中,第二段反弹都是平台整理,即777点-1042点-774点-1044点、1339点-1748点-1311点-1649点-1301点-1783点,随后都出现了跌破整理平台的第三段下跌探底。998-6124--至今的第二段反弹走出三角形整理,即1664点-3478点-2319点-3186点-2661点-3067点。今年7月25日跌破三角形整理下轨,意味着拉开第三段艰难探底的帷幕。

目前A股市场正处在第三次大轮回最后的向下探底阶段,3067点大致相当于上次轮回的1783点,对应2004年的1783点至2005年的998点的调整。一旦第三次大轮回走完,将探出第四次大轮回的起涨点(与512点、998点同等级别),这个过程注定是曲折和艰难的,并不是短期能结束的,投资者对此要做好充分的心理准备。中国有句老话,小心驶得万年船。在全球金融市场动荡下,投资者还是应该谨慎一些。如果看不到大量增量资金进场,A股市场还将在反复“拉抽屉”中重心逐渐下移。