湖北祥源新材科技股份有限公司2023年年度报告摘要

证券代码:300980 证券简称:祥源新材 公告编号:2024-028

一、重要提示

本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读年度报告全文。

所有董事均已出席了审议本报告的董事会会议。

天健会计师事务所(特殊普通合伙)对本年度公司财务报告的审计意见为:标准的无保留意见。

本报告期会计师事务所变更情况:公司本年度会计师事务所由变更为天健会计师事务所(特殊普通合伙)。

非标准审计意见提示

□适用 √不适用

公司上市时未盈利且目前未实现盈利

□适用 √不适用

董事会审议的报告期利润分配预案或公积金转增股本预案

√适用 □不适用

公司经本次董事会审议通过的利润分配预案为:以108,333,234为基数,向全体股东每10股派发现金红利3元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增0股。

董事会决议通过的本报告期优先股利润分配预案

□适用 √不适用

二、公司基本情况

1、公司简介

■

2、报告期主要业务或产品简介

(1)公司所属行业

公司主营业务为聚烯烃发泡材料、聚氨酯发泡材料、有机硅橡胶等产品的研发、生产及销售。报告期内,公司的主要产品为聚烯烃发泡材料(IXPE及IXPP材料)。

聚烯烃发泡材料是以烯烃聚合物(PE聚乙烯、PP聚丙烯等)为主要原材料,通过复杂的发泡工艺使材料中产生大量独立的细微泡孔,并均匀分散于固体材料中的一类高分子材料。

根据证监会《上市公司行业分类指引(2012年修订)》,公司所属行业为“C29橡胶和塑料制品业”;根据《国民经济行业分类(GB/T 4754一2017)》,公司所属行业为“C29橡胶和塑料制品业”的子行业“C2924泡沫塑料制造”;根据《战略性新兴产业分类(2018)》,公司所属行业为“3.3.1.2高端聚烯烃发泡材料”。

(2)主要业务

公司是一家集研发、生产、销售聚烯烃发泡材料、聚氨酯发泡材料、有机硅发泡材料等产品的高新技术企业。公司拥有先进的生产工艺和生产设备,经过多年发展,已成为国内知名的聚烯烃、聚氨酯发泡材料供应商。

公司设有湖北汉川、安徽广德、泰国春武里、越南北宁四大生产基地,武汉、苏州、深圳三个办事处,产品广泛应用在建筑装饰、消费电子、汽车内饰、新能源、医疗和包装等领域,畅销中国各地并远销世界五大洲。

自主创新是公司经营的核心理念之一。经过多年的研发投入和积累,公司在发泡设备、聚丙烯发泡、聚氨酯发泡、有机硅发泡和超薄片发泡等方面积累了多项核心技术。

(3)主要产品及用途

公司现有核心产品为聚烯烃发泡材料,聚烯烃发泡材料是以烯烃聚合物(PE聚乙烯、PP聚丙烯等)为主要原材料,通过复杂的发泡工艺使材料中产生大量独立的细微泡孔,并均匀分散于固体材料中的一类高分子材料。

报告期内,公司主要产品按基材种类及工艺主要可以分为电子辐照交联聚乙烯发泡材料(IXPE)及电子辐照交联聚丙烯发泡材料(IXPP)。

聚烯烃发泡材料具有高回弹性、高耐候性、高绝缘、降噪隔音、防水密封、保温隔热、密度小、易成型等一系列特征,可作为功能性材料运用在建筑装饰材料、消费电子产品、汽车内饰材料等多种领域。

■

(4)公司行业地位

公司成立于2003年,2008年正式投入新型发泡材料的研发和生产。我们是一家集研发、生产和销售于一体的国家高新技术企业,也是国家级专精特新小巨人企业。公司相继形成了交联聚烯烃发泡材料、微孔聚氨酯发泡材料和有机硅发泡材料、以及热失控材料的规模化生产。产品主要应用在建筑装饰、消费电子、汽车内饰、新能源、医疗和包装等领域。

公司聚焦于新型发泡材料的研发,先后在消费电子领域、汽车内饰领域和新能源领域,打破了国外材料的垄断地位,成功实现了进口替代。例如,消费电子领域的超薄交联聚乙烯发泡材料,汽车内饰领域的交联聚丙烯发泡材料,新能源领域的电芯间微孔聚氨酯发泡材料和用于热失控的有机硅材料。公司技术优势明显,曾获得 “湖北省科技进步一等奖”、并被认定为“湖北省企业技术中心”。

因此公司收获了很多知名客户,公司产品也应用到了国内外知名品牌中:在建筑建材领域,公司的产品通过下游客户进入了财富500强企业Home Depot、Lowe's的供应体系;在电子消费产品领域,公司的产品被应用在OPPO、vivo等知名品牌的电子产品中;在汽车内饰材料领域,公司的产品被应用在福特、长城、长安等品牌的机动车辆中;在家用电器领域,公司的产品被应用在美的、格力、海尔等品牌的电器产品中。在新能源领域,公司进入了亿玮、国轩、孚能、力神的供应链体系,产品被应用在广汽、小鹏、吉利等品牌的电动车中。

(5)公司年度经营情况

①加强目标市场拓展,优化国内外产业布局

报告期内,公司充分利用已积累的相关技术经验及资源,把握新能源快速发展的机遇,以导入国内头部动力电池厂家和终端车厂为重点,积极开拓新能源市场,市场份额占比进一步增加。

同时,公司在越南、泰国投资建设的生产基地已相继投产,为公司拓展海外市场奠定制造基础,已形成国内、海外同频布局,进而提升公司业务的“全球化”服务能力。

②进一步推进公司产品在航空航天和轨道交通领域的应用

公司的硅发泡类产品具有广阔的工作温度范围(-40℃-200℃),优异的热稳定性和阻燃特性(UL94-V0),在高温燃烧的环境下,其产生的烟雾密度可以控制在一个非常低的水平(符合欧盟EN45545-2 HL3标准),这对于防止火灾蔓延具有重要作用,因此是航空航天和轨道交通领域内优质的阻燃、保温和密封材料。

目前,针对国内航空航天和轨道交通领域的头部企业,公司正在推行产品导入认证,且取得了阶段性成果,预计明年将有可能进入小批量供货阶段。

③推进复合新材料的研发、生产、销售

在新能源电池领域,公司已成功开发出一系列功能性复合材料。例如公司研发制造的的防火隔热硅胶泡棉是一款使用内部应用非常成熟的隔热硅胶泡棉及具有优异防火性能的材料制作而成的复合材料,具备优良的防火隔热性能,质量轻、强度高、低热导率,可耐受800°C以上火焰温度而不烧穿,拥有UL94 V-0级别的阻燃性能和极低的烟雾浓度等特性。

④推进生产信息化和自动化

2023年度,公司加大数字化建设的投入,推动管理水平提档升级。对关键设备进行数字化改造,实现了主要设备的生产工艺数据自动化采集,助力提升生产效率和制程稳定水平,保障了新产品和新工艺的开发应用。

⑤持续加大研发投入,核心技术能力不断提升

报告期内,公司研发投入金额2,942.02万元,较上年同期增长26.73%,公司持续加大产品、工艺、技术的研发投入,加强研发团队建设,研发人员规模持续扩大,研发团队实力进一步增强。在新能源汽车动力电池热管理领域,已拥有有机硅发泡技术、聚氨酯发泡技术等主要的核心技术,并有多项聚氨酯发泡材料、有机硅发泡材料及陶瓷化硅胶相关课题处于持续研发中。同时,结合多年发泡材料生产的经验及对产品工艺的把握, 提升生产线智能化程度, 降低人工成本提升生产效率。

⑥发行可转换公司债券,资本助力未来成长

报告期内,公司完成可转换公司债券的发行,本次可转换公司债券募集资金投向为新能源车用材料生产基地建设项目、智能仓储中心建设项目及补充流动资金,此项目的实施一方面助力公司开拓新能源汽车等更广阔市场空间的应用领域,是公司坚持多元化发展方针,进一步拓宽公司产品线,向更高附加值产品升级的战略性措施,有助于公司实现更精细化生产水平和更高的市场定位,培育新的利润增长点,进一步增强公司盈利能力,助力公司成为国际一流的发泡材料的提供商和服务商;另一方面增强了公司资本实力,提升公司抗风险能力。

⑦进一步完善组织架构和人才队伍

通过调整和优化组织架构,实现组织资源价值最大化和组织绩效最大化,进一步提高公司运营效率。同时,公司还加强了人才队伍建设,积极引进和培养高素质人才,为公司的发展提供了有力的人才保障。尽管面临行业挑战和市场竞争,但公司依然保持积极进取的态度,通过加大研发投入、拓展新业务领域、提升治理水平等措施,不断提升自身竞争力和市场地位。

3、主要会计数据和财务指标

(1) 近三年主要会计数据和财务指标

公司是否需追溯调整或重述以前年度会计数据

□是 √否

元

■

(2) 分季度主要会计数据

单位:元

■

上述财务指标或其加总数是否与公司已披露季度报告、半年度报告相关财务指标存在重大差异

□是 √否

4、股本及股东情况

(1) 普通股股东和表决权恢复的优先股股东数量及前10名股东持股情况表

单位:股

■

前十名股东参与转融通业务出借股份情况

□适用 √不适用

前十名股东较上期发生变化

□适用 √不适用

公司是否具有表决权差异安排

□适用 √不适用

(2) 公司优先股股东总数及前10名优先股股东持股情况表

公司报告期无优先股股东持股情况。

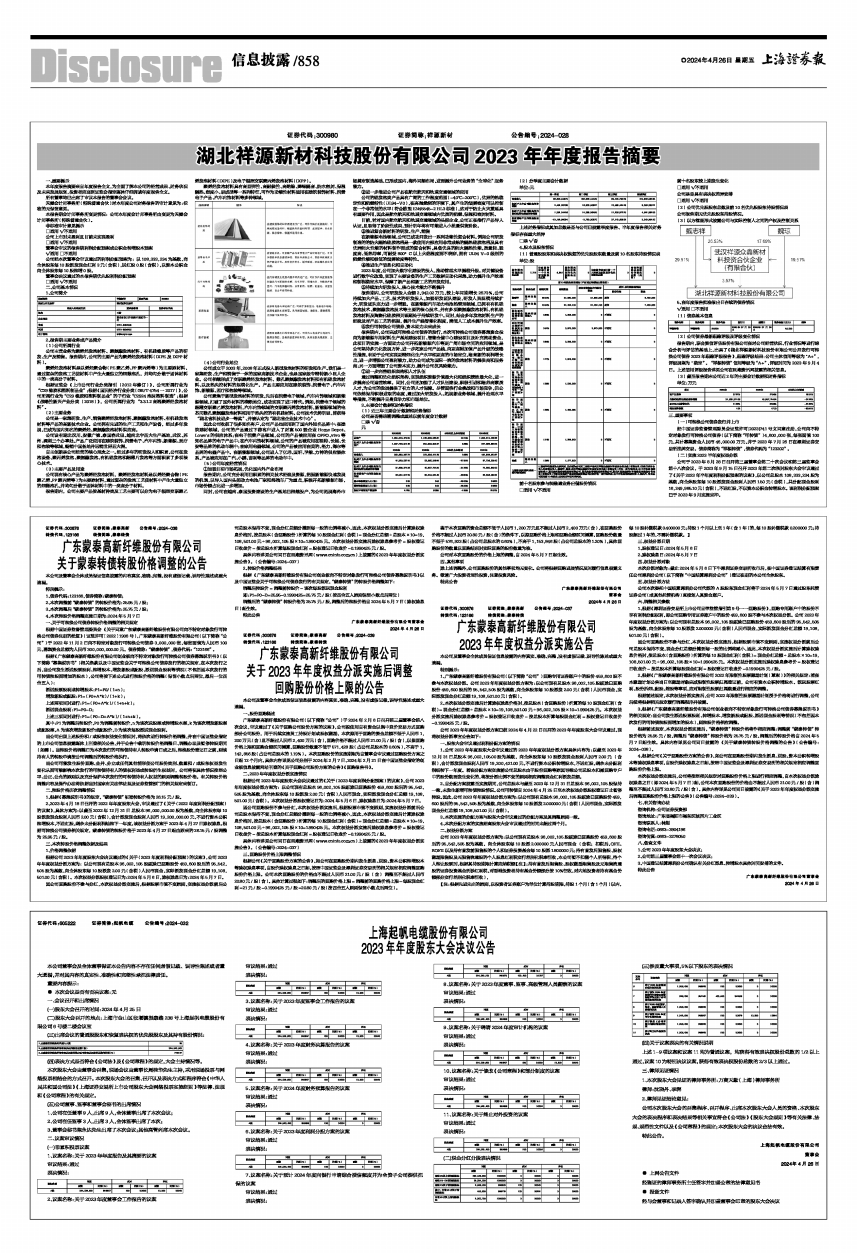

(3) 以方框图形式披露公司与实际控制人之间的产权及控制关系

■

5、在年度报告批准报出日存续的债券情况

√适用 □不适用

(1) 债券基本信息

■

(2) 公司债券最新跟踪评级及评级变化情况

报告期内,联合资信评估股份有限公司在对公司经营状况、行业情况等进行综合分析与评估的基础上,出具了《湖北祥源新材科技股份有限公司公开发行可转换公司债券2023年跟踪评级报告》,跟踪评级结果:公司主体信用等级为"A+”,评级展望为"稳定”。“祥源转债”信用等级为“A+”,评级时间为2023年9月4日。上述信用评级报告详见公司在巨潮资讯网披露的相关信息。

(3) 截至报告期末公司近2年的主要会计数据和财务指标

单位:万元

■

三、重要事项

(一)可转换公司债券发行并上市

经中国证券监督管理委员会证监许可[2023]741号文同意注册,公司向不特定对象发行可转换公司债券(以下简称“可转债”)4,600,000张,每张面值100元,共计募集资金人民币46,000.00万元,并于2023年7月26日在深圳证券交易所挂牌交易。债券简称为“祥源转债”,债券代码为“123202”。

(二)实施2023半年度权益分派

公司于2023年8月28日召开第三届董事会第二十次会议和第三届监事会第十八次会议,于2023年9月15日召开2023年第二次临时股东大会审议通过了《关于2023年半年度利润分配预案的议案》,以公司总股本108,333,234股为基数,向全体股东每10股派发现金股利人民币1.50元(含税),共分配现金股利16,249,985.10元(含税),不送红股,不以资本公积金转增股本。该利润分配预案已于2023年9月实施完毕。