福建圣农发展股份有限公司2024年第一季度报告

证券代码:002299 证券简称:圣农发展 公告编号:2024-029

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

重要内容提示:

1.董事会、监事会及董事、监事、高级管理人员保证季度报告的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

2.公司负责人、主管会计工作负责人及会计机构负责人(会计主管人员)声明:保证季度报告中财务信息的真实、准确、完整。

3.第一季度报告是否经审计

□是 √否

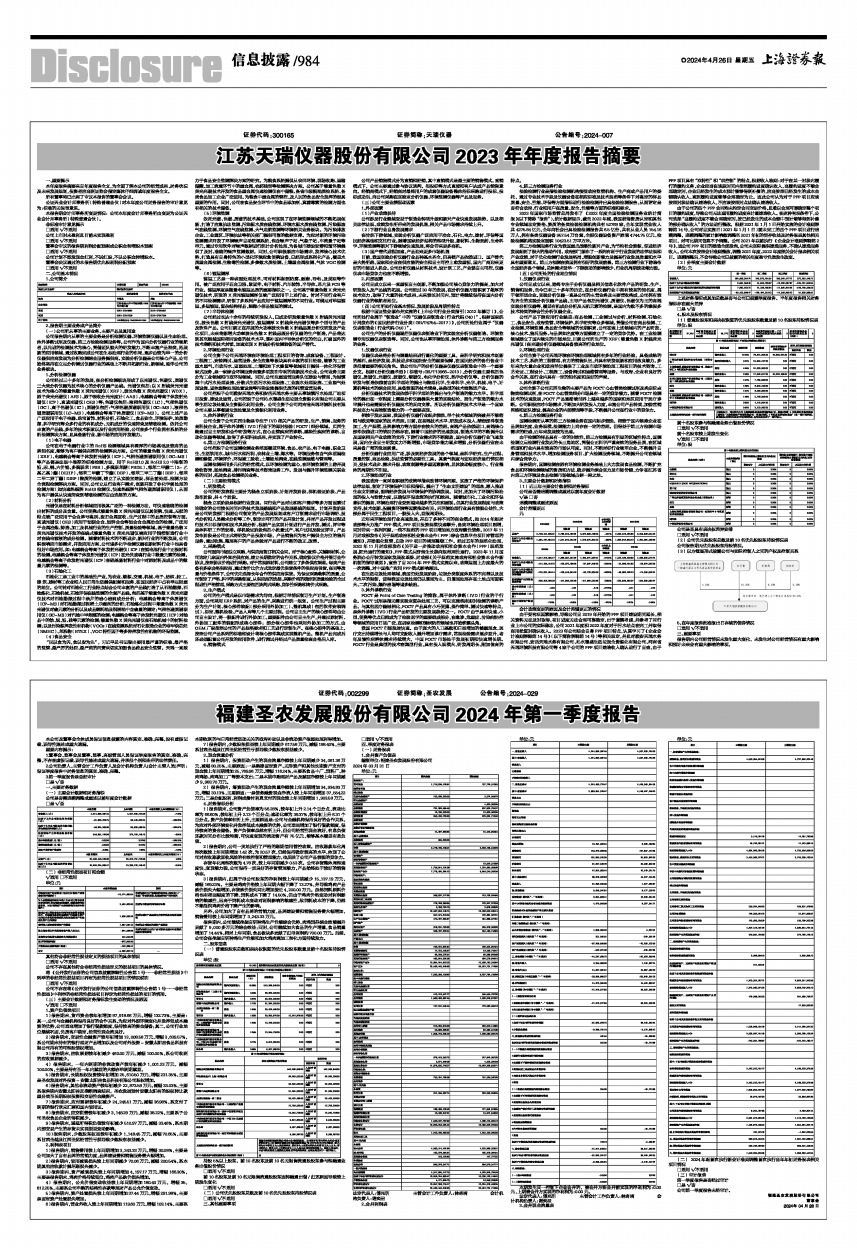

一、主要财务数据

(一) 主要会计数据和财务指标

公司是否需追溯调整或重述以前年度会计数据

□是 √否

■

(二) 非经常性损益项目和金额

√适用 □不适用

单位:元

■

其他符合非经常性损益定义的损益项目的具体情况

□适用 √不适用

公司不存在其他符合非经常性损益定义的损益项目的具体情况。

将《公开发行证券的公司信息披露解释性公告第1号一一非经常性损益》中列举的非经常性损益项目界定为经常性损益项目的情况说明

□适用 √不适用

公司不存在将《公开发行证券的公司信息披露解释性公告第1号一一非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目的情形。

(三) 主要会计数据和财务指标发生变动的情况及原因

√适用 □不适用

1、资产负债类项目

1)报告期末,货币资金较年初增加97,918.66万元,增幅132.73%,主要是:其一,公司与金融机构保持良好的合作关系,为应对外部环境变化并发挥低成本融资的优势,公司适当增加了银行借款额度,保持较高的资金储备;其二,公司行业地位继续巩固,优质客户稳定,经营性现金流良好。

2)报告期末,交易性金融资产较年初增加13,008.58万元,增幅3,639.57%,系公司期末持有的银行理财产品增加以及公司对外投资-安徽太阳谷食品科技有限公司持有的可转股债权增加。

3)报告期末,应收票据较年初减少460.00万元,减幅100.00%,系公司收到的应收票据减少。

4)报告期末,一年内到期的非流动资产较年初减少1,001.23万元,减幅100.00%,主要是持有至一年内赎回的大额存单到期赎回。

5)报告期末,长期股权投资较年初增加25,610.50万元,增幅231.35%,主要是圣农发展对外投资-安徽太阳谷食品科技有限公司股权增加。

6)报告期末,其他非流动资产较年初减少22,873.59万元,减幅33.03%,主要系报告期内安徽太阳谷反垄断调查结束,圣农发展预付安徽太阳谷的股权转让款重分类至长期股权投资和交易性金融资产。

7)报告期末,应付票据较年初减少24,245.51万元,减幅36.98%,系支付了到期的银行承兑汇票和国内信用证。

8)报告期末,应交税费较年初减少3,148.29万元,减幅38.22%,主要系子公司圣农食品企业所得税减少。

9)报告期末,递延所得税负债较年初减少510.97万元,减幅33.46%,系本期内部交易产生的存货未实现损益变动影响。

10)报告期末,少数股东权益较年初减少1,148.45万元,减幅70.65%,主要系甘肃圣越及江西圣觉经营性亏损导致少数股东权益减少。

2、利润表项目

1)报告期内,销售费用较上年同期增加3,243.33万元,增幅30.08%,主要是公司加大了自有品牌的营销力度,品牌建设费和销售服务费大幅增加。

2)报告期内,信用减值损失较上年同期减少70.06万元,减幅200.54%,系本期其他应收款计提坏账损失减少。

3)报告期内,资产减值损失较上年同期增加4,197.17万元,增幅166.30%,主要是报告期末,鸡肉价格持续低位,鸡肉产品跌价损失增加。

4)报告期内,公允价值变动收益较上年同期增加180.40万元,增幅35,812.25%,主要系公司申购的结构性存款等理财产品公允价值变动。

5)报告期内,资产处置损失较上年同期增加37.44万元,增幅291.98%,主要是固定资产处置损失增加。

6)报告期内,营业外收入较上年同期增加119.60万元,增幅103.14%,主要系本期收到的与日常经营活动无关的政府补助以及非流动资产报废处理利得增加。

7)报告期内,少数股东损益较上年同期减少617.58万元,减幅198.40%,主要系甘肃圣越及江西圣觉经营性亏损导致少数股东损益减少。

3、现金流量分析

1)报告期内,投资活动产生的现金流量净额较上年同期减少34,061.36万元,减幅80.25%,主要原因:一是购建固定资产、无形资产和其他长期资产支付的现金较上年同期增加25,769.96万元,增幅116.24%,主要系食品十厂、饲料厂、种肉鸡场、肉鸡加工厂等资本支出;二是本期申购理财产品及赎回净额较上年同期减少9,983.70万元。

2)报告期内,筹资活动产生的现金流量净额较上年同期增加34,934.83万元,增幅33.13%,主要原因:一是债务融资现金净流入较上年同期增加37,554.22万元;二是分配股利、利润或偿付利息支付的现金较上年同期增加1,903.58万元。

4、财务指标分析

1)报告期末,公司资产负债率为56.28%,较年初上升2.14个百分点,流动比率为66.60%,较年初上升2.13个百分点;速动比率为39.37%,较年初上升6.31个百分点。资产负债率有所上升,主要原因是:公司与金融机构保持良好的合作关系,为应对外部环境变化并发挥低成本融资的优势,公司适当增加了银行借款额度,保持较高的资金储备。资产负债率虽然有所上升,但公司经营性现金流好,有息负债还款时间分布比较均衡,可快速变现的流动资产有75亿元,能够基本覆盖有息负债。

2)报告期内,公司一贯地执行了严格的账期信用管控政策。应收账款年化周转次数较上年同期增加1.42次,为20.57次,仍然保持稳定较高的水平,体现了公司对应收账款回收风险的有效控制和管理能力,也反映了公司产品较强的竞争力。

存货年化周转次数为4.78次,较上年同期减少0.53次。公司存货整体周转速度快、变现能力强,公司保持一贯良好的存货管理能力,产品始终处于较好的销售状态。

3)报告期内,归属于母公司股东的净利润较上年同期减少15,137.19万元,减幅169.23%。主要是鸡肉价格较上年同期大幅下降了13.27%,并导致鸡肉产品跌价损失大幅增加,存货跌价损失同比增加接近4,200.00万元。虽然饲料原料价格也有相当幅度的下降,饲料成本下降了14.50%,但由于鸡肉价格变动对利润影响的敏感性,远高于饲料成本变动对利润影响的敏感性,故饲料成本的下降,仍然不能抵消鸡肉价格下降产生的影响。

另外,公司加大了自有品牌的营销力度,品牌建设费和销售服务费大幅增加,销售费用较上年同期增加了3,243.33万元。

报告期内,公司继续挖掘自研种鸡生产性能综合优势,肉鸡饲养综合效能提升贡献了9,000多万元的综合效益;同时,公司继续加大食品的生产增量,食品销量增加了14.44%,相对上年同期,食品板块多贡献了归母利润约700.00万元。后续,公司会在挖掘自研种鸡生产性能和加大鸡肉深加工转化方面持续发力。

二、股东信息

(一) 普通股股东总数和表决权恢复的优先股股东数量及前十名股东持股情况表

单位:股

■

持股5%以上股东、前10名股东及前10名无限售流通股股东参与转融通业务出借股份情况

□适用 √不适用

前10名股东及前10名无限售流通股股东因转融通出借/归还原因导致较上期发生变化

□适用 √不适用

(二) 公司优先股股东总数及前10名优先股股东持股情况表

□适用 √不适用

三、其他重要事项

□适用 √不适用

四、季度财务报表

(一) 财务报表

1、合并资产负债表

编制单位:福建圣农发展股份有限公司

2024年03月31日

单位:元

■

法定代表人:傅光明 主管会计工作负责人:林奇清 会计机构负责人:谢奕星

2、合并利润表

单位:元

■

本期发生同一控制下企业合并的,被合并方在合并前实现的净利润为:0.00元,上期被合并方实现的净利润为:0.00元。

法定代表人:傅光明 主管会计工作负责人:林奇清 会计机构负责人:谢奕星

3、合并现金流量表

单位:元

■

(二) 2024年起首次执行新会计准则调整首次执行当年年初财务报表相关项目情况

□适用 √不适用

(三) 审计报告

第一季度报告是否经过审计

□是 √否

公司第一季度报告未经审计。

福建圣农发展股份有限公司

董事会

2024年04月26日